"Conheça cada cartão, veja as suas vantagens e as maneiras de como obtê-los."

6 minutos de leitura

0

Índice

Toggle

Os cartões Nubank, Banco Inter e Digio estão realmente dando uma sacodida no mercado. O principal motivo é o diferencial desses três cartões: não cobrar taxas nem tarifas.

Parece pouco? Então saiba que o brasileiro paga apenas de anuidade entre R$50 a incríveis R1.200! Sem contar que a maioria dos usuários de cartão de crédito raramente possui apenas um deles. São cartões de banco, de lojas de departamento, supermercados, dentre outras opções no mercado.

Agora pare e pense um pouco. Quantos cartões de crédito você tem? Conte os que estão na sua carteira e aqueles que estão em casa. Para essa conta vale até mesmo pensar nos que estão ativos e nos que você já cancelou. Quanto você já deve ter pago apenas com taxas de anuidade?

É justamente aí que as novas fintech se apoiam. Por não ter toda a necessidade de uma rede de bancos e atendimentos físicos, nenhum desses vê necessidade em cobrar por taxas e tarifas que seriam usadas para sustentar essa infraestrutura de bancos tradicionais. Além disso, por serem totalmente digitais, possuem muitos serviços diferenciados que são pra lá de interessantes.

E nesse pequeno artigo vamos entender melhor essas três opções de cartão e por que devemos pensar seriamente em ter um (ou mais) desses.

Temos que admitir. Somos o país onde se pagam as mais pesadas taxas e juros bancários do mundo sem que nos retorne um serviço digno. Além da anuidade que normalmente não é nada barata, qualquer imprevisto no orçamento pesa bastante. Quem nunca se equilibrou na corda bamba da fatura que atire o primeiro cartão de crédito.

Atualmente nem é difícil ter um cartão de crédito. Ao entrarmos em uma loja de departamento já vem alguém perguntar: ‘você já tem o cartão da loja?’. No entanto, quando a fatura chega pelos correios não é raro tomarmos aquele susto ao abrir a carta. E só de pensar em telefonar para o serviço de atendimento ao consumidor já causa pânico à algumas pessoas.

Foi pensando nesses problemas antigos que uma galera começou a procurar outras alternativas. Na era das plataformas digitais onde o internet banking está ao alcance de um smartphone era possível finalmente quebrar alguns paradigmas.

No Brasil, o serviço pioneiro foi o Nubank. Fundada em 2013 tinha a inovadora proposta de… bem… simplesmente prestar um bom serviço em cartão de créditos. Sem tarifas, sem taxas, completamente controlado por plataformas digitais como smartphones ou tablets, sem necessidades de maiores burocracias e com tratamento diferenciado a seus clientes.

E conseguiram! Em pouco mais de três anos de atividade tornou-se, sem sombra de dúvidas, o maior expoente das fintechs nacionais. Com mais de 5,5 milhões de pedidos de cartão de crédito foi mais do que o suficiente para deixar o mercado atento.

Pouco tempo depois também desponta o Banco Inter (antigo Banco Inermedium). Apesar de ter mais de 20 anos de existência, foi o primeiro banco a levantar a bandeira da democratização bancária e ser o primeiro banco 100% digital. Nele é possível abrir uma conta corrente, fazer empréstimos ou investimentos, sem precisar ir em qualquer agência que for, tudo pelo seu smartphone. O melhor? Sem tarifas de manutenção e transação bancárias.

Tendo toda esse aparato disponível, o Banco Inter não perdeu tempo e entrou também nessa onda de cartões de crédito sem taxas de cadastro, sem anuidade ou outras tarifas, totalmente controlado por plataformas digitais.

Diante de tal panorama, os bancos tradicionais entenderam que precisavam também se renovar. A Elopar (holding formada por Bradesco e Banco do Brasil), também responsável pelos Cartões Elo, lançaram há pouco tempo o Cartão Digio, para ‘brigar’ no novo mercado.

Digio tem praticamente as mesmas vantagens do Nubank e Cartão Inter, ou seja, não cobra taxas de cadastro ou anuidade e pode ser totalmente controlado por plataformas digitais. No entanto, possui algumas diferenças dos anteriores, justamente para atacar onde os outros não alcançavam.

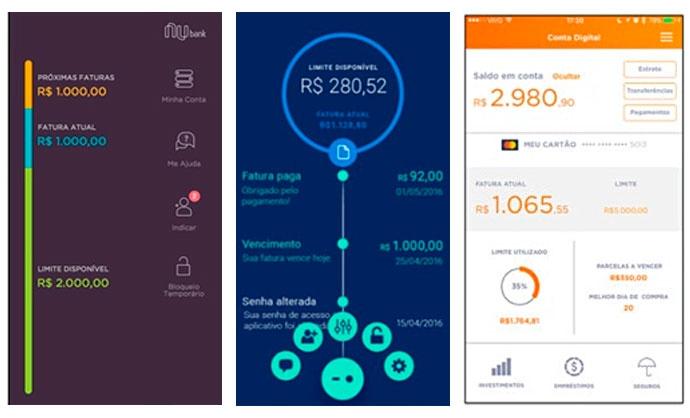

As três opções possuem plataformas bem amigáveis para acompanhar seus gastos, controlar faturas e interagir com o SAC.

Vamos ver os detalhes de cada uma dessas três opções e então comparar cada um deles.

Com a bandeira MasterCard Internacional, o ‘roxinho’, como já apelidaram os ‘Nus’ (como o Nubank chama seus clientes) chegou chegando, mesmo sem fazer nenhum alarde de marketing. Focada em uma rede de contatos pessoais, antes só era possível ter um roxinho se você tivesse o convite de alguém que já era um Nu. Hoje já é possível, através do site ou do aplicativo, pedir por um convite.

Segundo a própria empresa, os requisitos para cadastro são simples: ser maior de 18 anos, morar no Brasil, ter um CPF regular junto à Receita Federal e ter um smartphone Android versão 4.0, superior ou iOS, versão 9.0 ou superior ou ainda um Windows Phone versão 8.1 ou superior. E só! Aliás, ter o smartphone é realmente principal, pois você irá precisar dele, afinal os documentos são digitalizados através da câmera. Não é necessário ter conta bancária.

Outra informação interessante é que não precisa fazer comprovação de renda para pedir o cartão. Isso porque através do CPF informado, o Nubank consegue fazer diversos levantamentos em várias fontes de dados para compor o perfil do cliente.

Se você tiver seu perfil aprovado, receberá rapidamente o cartão roxinho em sua residência. Para desbloquear não é necessário muito esforço, pois é possível fazê-lo pelo próprio aplicativo e o desbloqueio é imediato.

Para pedir um cartão Nubank você precisa ter o convite de um amigo ou solicitar um através do site nubank.com.br . É simples e descomplicado, basta colocar seu nome, seu CPF e seu e-mail válido. Se você for selecionado, você receberá um e-mail com um código e um vídeo auto explicativo dizendo quais as etapas a seguir, mas para continuar você vai precisar do app instalado em seu celular. Caso esteja curioso e deseje ver esse vídeo:

Nubank para iPhone, iPad e iPod Touch

Esse cartão veio para realmente brigar pelo novo mercado digital e conta com a experiência de bancos de longa data. Portador da bandeira Visa Internacional, o Digio tem todas as grandes vantagens oferecidas pelo Nubank, ou seja, ser digital, ter gratuidade de uma série de taxas e tarifas (cadastro, anuidade, etc), facilidade de controlar os gastos através do smartphone e atendimento descomplicado.

Para os clientes que se importam com as empresas por trás dos seus produtos, saiba que o Digio é subsidiado por duas enormes empresas financeiras, o Bradesco e o Banco do Brasil, sendo o último uma empresa de capital misto, sendo a União brasileira sócia majoritária.

Pedir um Cartão Digio é muito simples, através do site digio.com.br ou do próprio aplicativo é possível fazer o pedido. Não é necessário ter conta em banco e nem um convite, mas continua sendo necessário ser maior de 18 anos.

Digio para iPhone, iPad e iPod Touch

Assim como já falamos, essa opção não é apenas de um cartão de crédito, mas sim um banco. Logo, há algumas diferenças importantes a se saber.

No Banco Inter você abrirá uma Conta Corrente e então receberá um cartão habilitado com a função débito e com a função crédito que pode ser facilmente desbloqueada. Aqui há uma diferença importante, pois com esse serviço você não terá apenas um cartão de crédito, mas também uma conta corrente.

No entanto, diferente dos outros dois, a função crédito tem um prazo para ser liberado e esteja preparado para ouvir um não, principalmente se for seu primeiro cartão de crédito. Nesse caso, não desanime, basta continuar movimentando sua conta e fazer a nova solicitação depois do prazo estipulado.

Apesar disso, as burocracias aqui são muito menores do que em bancos tradicionais. Mesmo assim será necessário alguns documentos extras, como comprovante de endereço recente e documento de identidade.

Assim como os outros produtos digitais, ele não tem taxas, nem de manutenção da conta corrente e nem anuidade do cartão. O Banco Inter também possui um app para controlar sua conta corrente e gastos com cartão de crédito. Abrir sua conta é descomplicado e fácil. Assim que seu cartão chegar em sua casa você poderá desbloquear a função crédito pelo próprio aplicativo.

Para abrir a conta no Banco Inter basta acessar o site bancointer.com.br e preencher um formulário que pode ser preenchido também pelo app no smartphone, inclusive se começou a preencher o formulário pelo site, você terá que finalizá-lo no smartphone. O processo é bem intuitivo, é só seguir as indicações na tela.

Banco Inter para iPhone, iPad e iPod Touch

O Nubank, Digio e Cartão Inter possuem algumas vantagens interessantes e mesmo quase não havendo desvantagens neles, o que vai importar aqui são as diferenças.

A primeira vantagem é a ausência de tarifas. Não lhe é cobrada emissão do cartão, retirada de recursos, emissão de 2ª via e, claro, nenhuma anuidade. Outra vantagem fantástica são as taxas de juros. Dependendo do perfil do cliente os juros variam entre 2,5% a 12%, o que ainda são bem menores do que a média do mercado, que chegam a 16% ao mês.

O atendimento dos três é muito eficiente, tudo feito via chat, o que é excelente em termos de discrição, pois o chat lembra muitos apps como Whatsapp ou Telegram, além de ter a vantagem óbvia de ninguém ouvir o conteúdo de sua conversa que em outras circunstâncias seria pelo telefone. Além disso o chat do Nubank conta com emojis, o que torna tudo muito mais moderno e descontraído.

A linguagem descolada e cotidiana, seja pelo Twitter (Nubank e Inter) ou pelo chat (Digio), aproxima e cria uma relação diferenciada como cliente.

A fatura dos três é 100% digital e dinâmica. Isso quer dizer que é fácil de encontrar as informações no aplicativo, o que foi gasto, quando e quanto. Todas as três interfaces são realmente descomplicadas, simples de usar e de entender. Nesse quesito o Cartão Inter leva pequena vantagem, pois como já é vinculada a um banco seu pagamento é facilitado.

No entanto, o Nubank oferece descontos interessantes para quem antecipar o pagamento de sua fatura, o que os outros dois não oferecem.

Tanto o Nubank quanto o Cartão Banco Inter oferecem um crédito rotativo, isto é, caso você não possa pagar pela totalidade de sua fatura, é só pagar uma quantia entre esse e valor mínimo. O restante não pago será lançada para sua próxima fatura e, nesse caso, cobrados juros, que mesmo assim são bem abaixo da média de mercado.

E o Digio? Esse não oferece crédito rotativo. No caso do não pagamento integral de sua fatura, ele automaticamente a converte para um parcelamento. Haverá então para o cliente algumas opções, e caso ele possa arcar com alguma delas a taxa de juros será de 7,9%, caso contrário o parcelamento terá uma taxa de juros de 10,99%, o que continua sendo bem abaixo da média do mercado.

Quanto às desvantagens, tanto o Nubank quanto o Digio não possui exatamente um programa de fidelidade. Na verdade o Nubank conta com o MasterCard Surpreende que gera pontos que podem ser usados como voucher em produtos ou serviços de empresas afiliadas, mas o programa só conta para quem é cliente Platinum. Já o Digio conta com o Vai de Visa, que não é muito diferente, mas está disponível para praticamente todos os clientes. Além disso nenhum dos dois pode ter dependente.

Bem, podemos inovar nessa decisão também: se você não tem problemas com seu controle financeiro, escolha os três! Afinal, nenhum cobra taxas de anuidade e você só paga aquilo que realmente utilizar. Portanto não há nada que impeça de ter os três cartões com você.

Além disso, você poderá ter um cartão de cada bandeira e um vinculado à uma conta corrente que pode ser usado também como débito. Realmente, serviço completo.

No entanto, vale uma ressalva. Todos corremos riscos, de sermos assaltados, de sequestro relâmpago, ou simplesmente perder a carteira. Então, o que fazer? Simples! Mantenha seus cartões bloqueados até realmente precisar deles. O desbloqueio é rápido, feito pelo próprio smartphone.

Sem resultados

Reset